こんにちは、みんです。

最後にブログを書いてから2か月弱経とうとしています。

いろんな理由をつけて逃げていましたが、これではアカンと奮起した本日、大晦日。

今回は、来年(というか明日)から始まる【新NISA】を使った私みんの投資プランを発表します。

NISAとは?

まず簡単におさらい。

NISAというのは【少額投資非課税制度】のことで、「ふつう、投資して得た利益には税金がかかるところだけど、NISA口座で運用して得た利益には税金はかけないよ」というものです。

つまり超簡単にいうと「投資するならお得な制度あります」ってなことで、「今後はこれまでみたいな貯金一択だと将来きついと思うから、自分たちでお金を増やす意識よろしく」という国からのメッセージです。

実は2018年からあった制度でしたが、ひっそりとしすぎて一部のマネーリテラシーの高い情報強者を除いて誰にも知られていませんでした。

2020年のコロナ禍あたりからYouTubeの隆盛とともに投資に関する情報が出回るようになり、NISAという仕組みが徐々に知られていきました。(僕もこのあたりから始めました)

とは言ってもまだまだ認知度は低く、実際にNISA口座で投資を行っている人は全体の30%前後というデータがあるそうです。

そんなNISAがこの度、パワーアップして帰ってくる。

それが新NISAです。

新NISAとは?

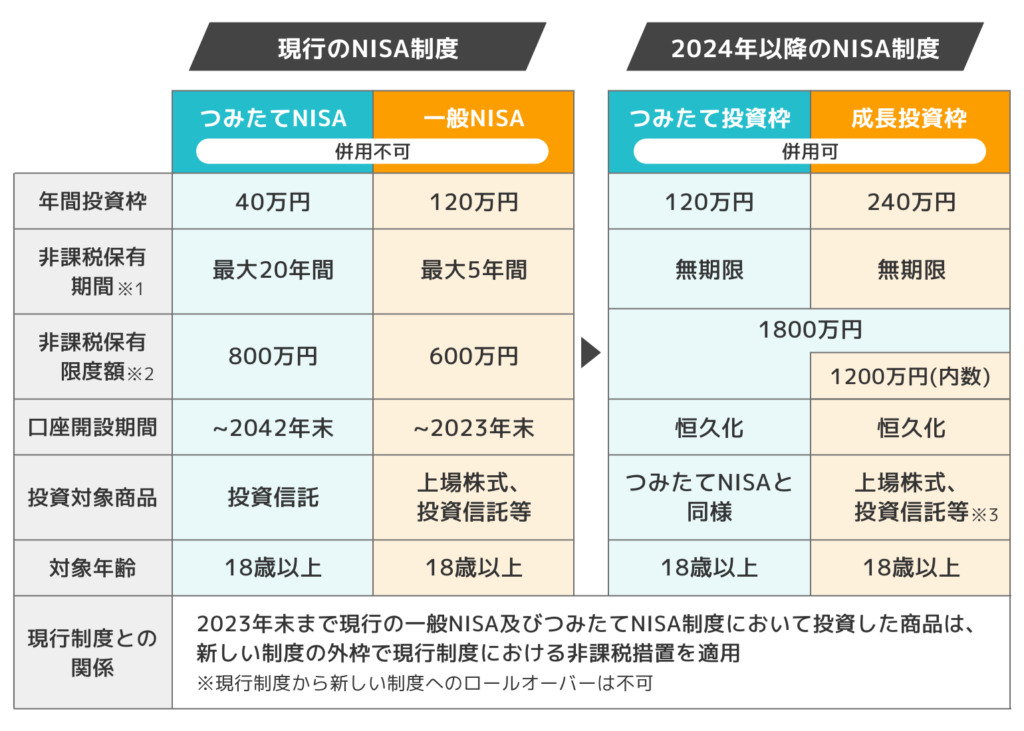

詳しくは以下の表を見てもらいたいところですが、正直何のこっちゃ分からんという人は、もはや見なくてもいいです。

超簡単にいうと「これまでより多額のお金を、無期限の期間で、お得に投資できるようになりました!」ということです。

【成長投資枠】【非課税保有限度額】は、一般収入世帯はとりあえずあまり深く考えなくていいと思います。(そこまでの投資余力は無い可能性が高いため)

これから投資を始めようという人はとりあえず、生活防衛資金(毎月の生活費の6か月分、不安な人は1年分)を確保してから、つみたて投資枠で1万円からでも始めてみるといいでしょう。

何を買えばいいの?

初心者がつまづくのがココです。

全員ここでオットットです。

ですが、これに関しては明確な答えはありません。

というか誰にもわかりません。

なぜなら未来がどうなるかは誰にもよめないからです。

そして、一人一人経済状況は違うし、価値観も違うからです。

投資は貯金と異なり、お金が減るリスクもはらんでいます。

だから、何に投資するかは非常に重要で、これを間違うと大きく損をしてしまう可能性があります。

ここで大事なのが、人生設計と経済状況に合わせた投資プランニングです。

そしてまず、投資で大事なのが「余剰資金でやる」ということです。

「多くの人が始めてるから」「みんなこのくらいの額はやってるから」というように、世間の流れにのまれてはいけません。

投資は目的ではなく、手段です。

貯金で全て事足りるなら投資なんて必要ありません。

ですがやはり、将来を見据えると「貯金して眠らせるよりも、投資して運用した方がいい」と思うからこそやるものです。

不測の事態や、直近5年程でかかるかもしれないお金はある程度確保していきましょう。

その上でまだ余ってるお金があるのなら、同時進行でもいいので投資に回していきましょう。

状況はめまぐるしく変わるかもしれません。

その場合は柔軟に対応しましょう。

ただし念頭に置いておきたい考えが一つ。

投資は「長期、つみたて、分散」が基本。

投資のプロでもない私たちは、愚直にこれを守っていくべきです。

これを守って行う投資に負けはほぼありません。

が、大勝ちもまたほぼありません。

ですが、同じ額を貯金しているよりかは、ほぼ勝ち確です。

その程度なのです。

「もっとお金を増やしたいのですが!」という人は「もっと働いてもっと稼げ」に尽きます。

何を買えばいいかは、人それぞれの人生設計や投資プランニングによって異なりますが、

数々の投資系の発信者を見てきた私みんが総括するなら、

「世界の発展に従属する指数(インデックス)に連動する投資信託(ファンド)」

「長期、つみたて、分散」を念頭に、ある程度リスクが取れそうな人なら「株式」。

リスクは最小限にしたいなら「債権」。(ただし、債権の投資信託は新NISAでは買えない)

上記を組み合わせて最適化するべし。

という感じでしょうか。

投資は全て自己責任なので、ここではここまでにしておきます。

みんの超シンプル投資プランは?

結論ファーストが「是」なら記事の一番最初に持ってきても良かったんですが、投資に関して自分でも振り返りたかったので、この順番にしました。

これまでツラツラと書いてきた上記を踏まえた上でいろいろ考えた結果、最近ようやく答えが出ました。

では、いきます。

新NISAを使った私みんの超シンプル投資プランはーーー

「つみたて投資枠で10万円をeMAXIS Slim 全世界株式(オールカントリー)に」です!

積立額はあくまで現状の余剰資金であり、状況が変われば額も変動すると思いますが、今後「長期、つみたて、分散」を託す銘柄ははこれに決めました。

みんの人生設計と投資プランニング

僕は結婚願望があり、できればいつかは子供も欲しいです。

今は家を買いたいとは思っていません。

老後はお金の心配をせず暮らしたいです。

人生の三大出費(教育費、住居費、老後資金)に関する今の僕の考えをはこんなところです。

住居はそのときの自分たちの収入の範囲内で考えるとして、将来用意しなくてはいけないお金は教育費と老後資金ですね。

教育費に関しては、子供は何人いるのか?公立か私立か?など変数が多すぎますが、1人につき1000〜2000万ほどかかるようです。(ただし、半分の500〜1000万は高校2年〜大学卒業時にかかるようです)

老後資金に関しても、何歳からが老後か?どんな老後の生活がしたいのか?など人それぞれとは思いますが、同じく1000万〜2000万ほどは用意しておきたいところです。

これらを踏まえて僕はまず

・新NISAで教育資金1000万円を16年かけて(高校2年生までに)用意する(2024年から)

・iDeCoで老後資金2000万円を30年かけて(60歳までに)用意する(30歳から実施中)

の2点で考えてみました。

そして、それを達成するためには今から毎月どれくらいのつみたてをする必要があるかを知るために、野村證券 マネーシミュレータ▶︎https://www.nomura.co.jp/hajimete/simulation/

を使ってみるとこのような結果になりました。

なお運用利回りは4%で仮定していますが、この数値はこれまでの歴史を振り返っても、全世界株式投資では極めて現実的で堅実な値だと思われます。

・教育費に関して

・老後資金に関して

ふむふむ。

教育費については、夫婦2馬力でコツコツやればいけそうな気がしてきました。

もちろんこれは高校2年まで使わずに取っておくお金なので、子供が成長していく中でかかる費用は別でかかってくることは忘れてはいけません。

さらに子供が複数人いれば、単純に考えて2倍、3倍となるでしょう。(現実どうかは置いといて)

そして老後資金については、現状の積立額(月額2.3万円)では30年での目標達成はできないことがわかりました。

iDeCoは上限いっぱいの積立額なので、積立期間を伸ばして65歳までがんばらないとダメみたいですね。

実際、世の中的にも「60歳定年→65歳定年時代」に向かうでしょうし、30年後なんて何なら定年制度も廃止されて生涯現役が当たり前になるかもしれませんよね。

生涯続けられるような仕事を選べるように自分自身のスキルアップも大事になってくるでしょう。

こうして見ていくと結構視界がクリアになって目標も明確になってきました。

みなさんも、【人生設計と投資プランニング】やってみてはいかがでしょうか?

おわりに

さあ長々と書いてきましたが、これらはあくまで机上の空論。

人生何が起こるか分からないし、計画通りにいかないことだらけです。

でもそれが人生。

将来のためにいろいろと考えることは大事ですが、それ以上に今はもっと大事だと思います。

今を大事にしつつ、将来から目を背けずしっかり考える

このバランス感覚を忘れずにいきたいと思います。

では、今回はこの辺で!

コメント